随着疫情缓解,美国各州开始慢慢地放松居家令,各种商业活动开始恢复。目前来看居家令的到期以及疫情感染增速的下滑令劳动力市场、制造业产能、商品零售以及消费者信都有明显改善,股票市场出现大规模修复。由于经济开启了复苏苗头,现有的货币政策预计会维持不变,静观经济后续变化。因此我们大家都认为美联储将在6月的会议上维持联邦储备金利率不变。财政政策可能会进一步推进为中小企业和家庭纾困的计划。未来经济走势面临的最大不确定性来自美国是否会出现第二轮疫情爆发和国内活动的演化。

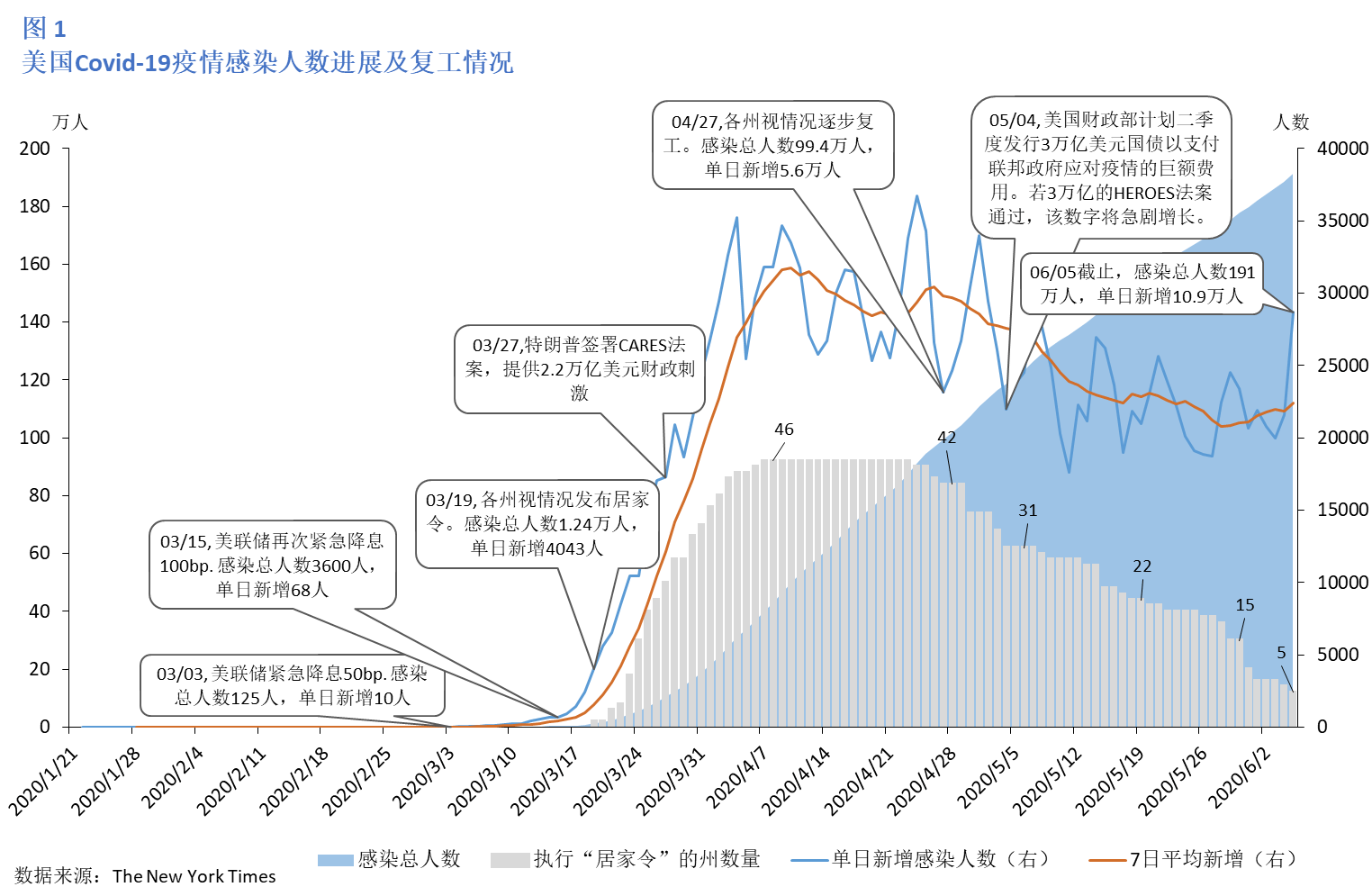

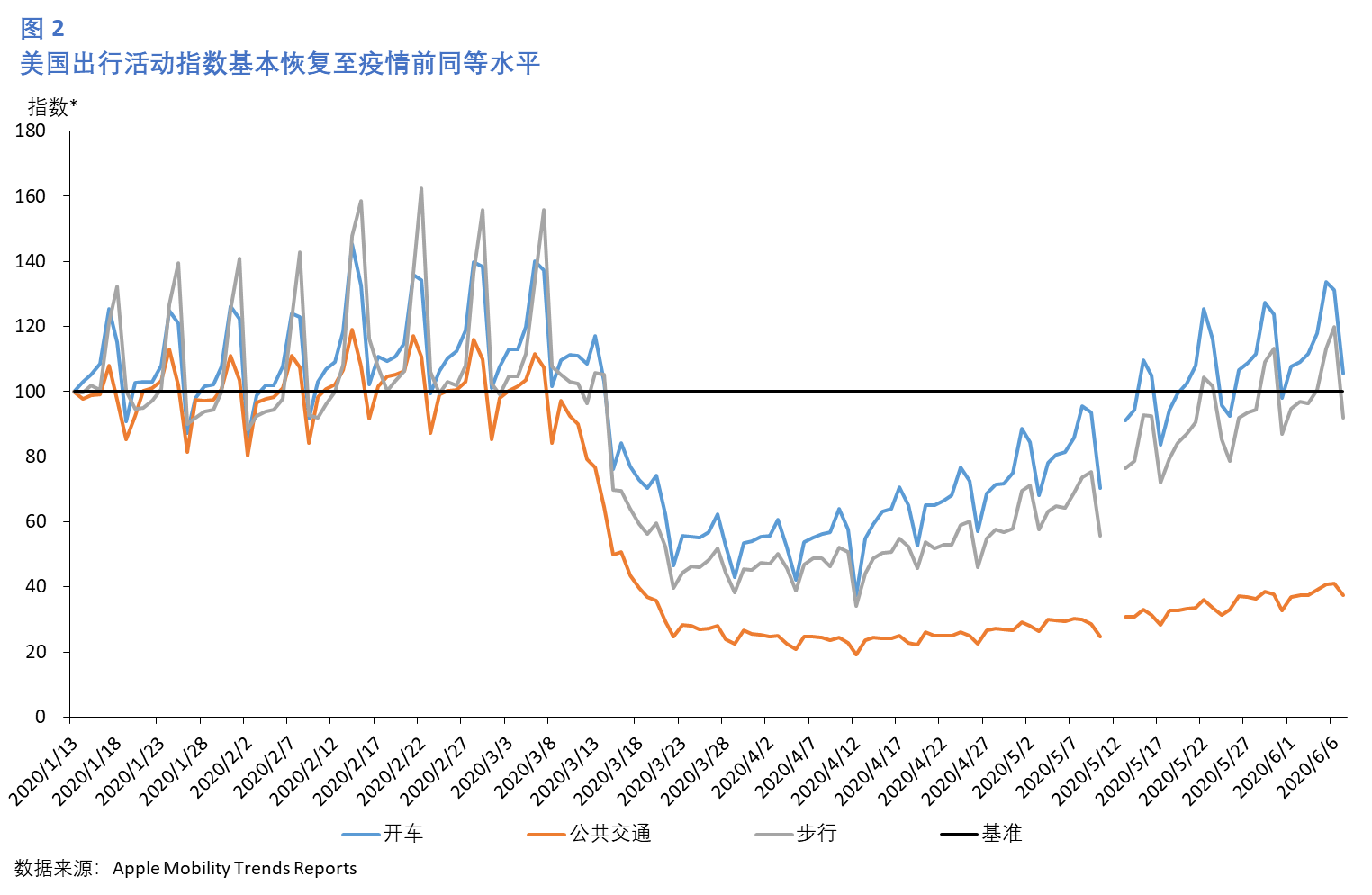

美国疫情于3月初爆发,决策灵活的美联储分别于3月3日、3月15日紧急降息,提前为经济衰退准备好(图1)。根据Apple移动趋势报告的数据(图2),3月10日左右美国居民的出行慢慢的开始逐步减少,3月19日各州州长陆续发布居家令。4月27日各州逐步复工,目前民众开车出行的频率已恢复到疫情前的水平,但是民众依然较少使用公共交通。由于财政政策需要参众议院通过,耗时较长、程序较多,因此为美国民众提供直接现金支持的CARES法案于3月27日才被正式签署。复工以来,美国新增感染人数的增速有所下滑,感染人数却近乎翻倍,7日平均新增感染人数有重新反弹的苗头。现在并不能确定美国是否会在近期爆发二次疫情,因此美国5月份的经济复苏势头并非一定能保持。

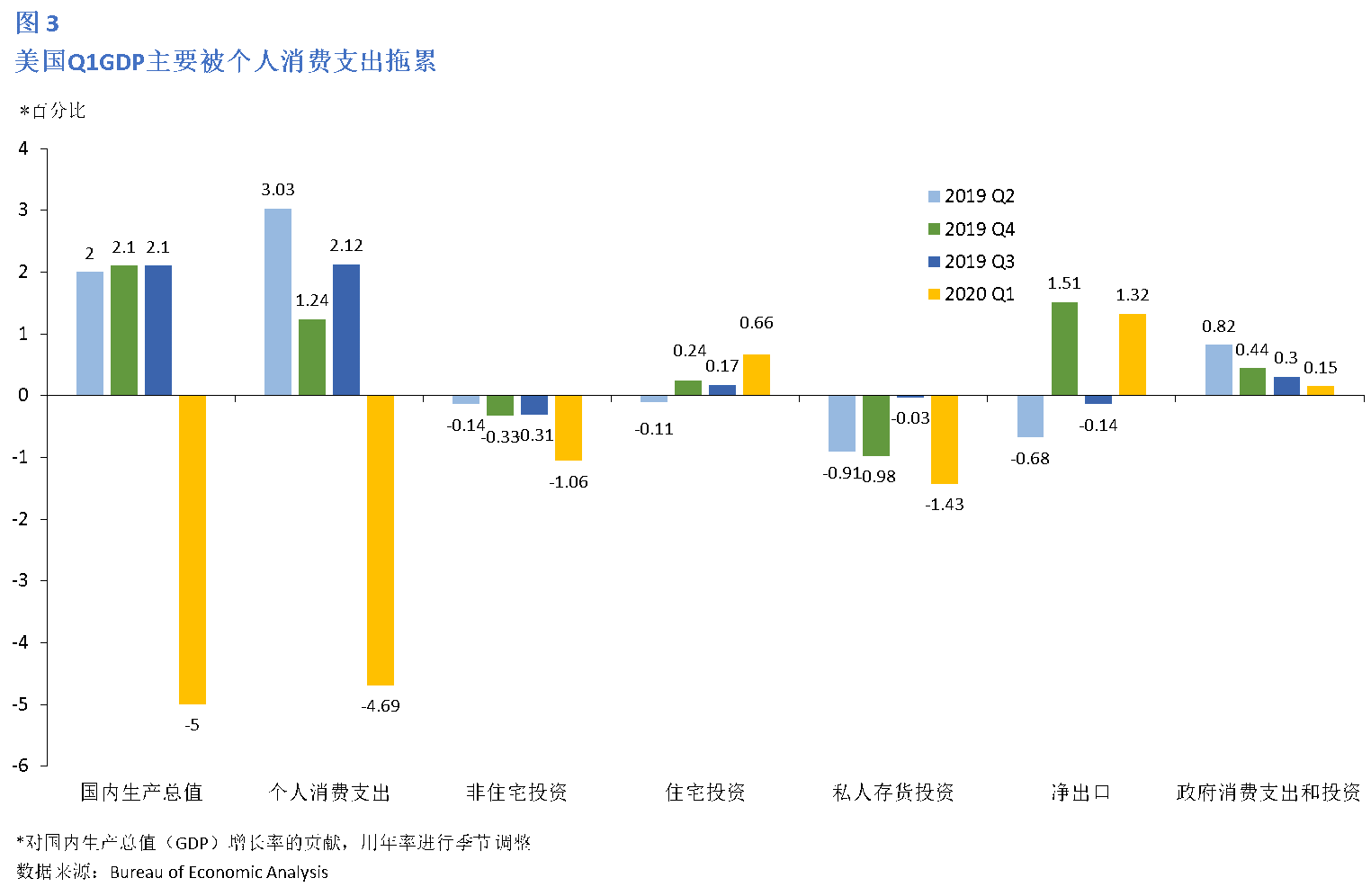

根据美国商务部的最新估计,美国2020年一季度GDP增速为-5%(图3)。其中,个人消费支出,私人存货投资、非住宅投资和出口为负向贡献,但住宅投资和政府支出的正向贡献部分抵消了这一影响。由于进口(计算GDP时的被减项)大幅度减少,净出口呈现正向贡献。第一季度GDP的下降反映了家庭和商业实体对COVID-19疫情扩散的反应。因为各州政府自3月中旬陆续发布了居家令,企业和学校转为远程工作或暂停运营,这导致家庭消费需求快速下滑,消费者也因为担心失业或收入下降而进行更多的预防性储蓄。消费支出受限,美国经济稳步的增长的核心驱动力“个人消费支出”大幅拖累GDP增长4.69个百分点。然而一季度经济活动广泛受疫情影响的时间实际上不足一个月,因此我们预计二季度的GDP增速将更加糟糕。亚特兰大联邦储备银行6月4日估计美国二季度GDP的增速为-53.8%。纽约联邦储备银行的WEI指数预计美国当前GDP年化同比下降11%。

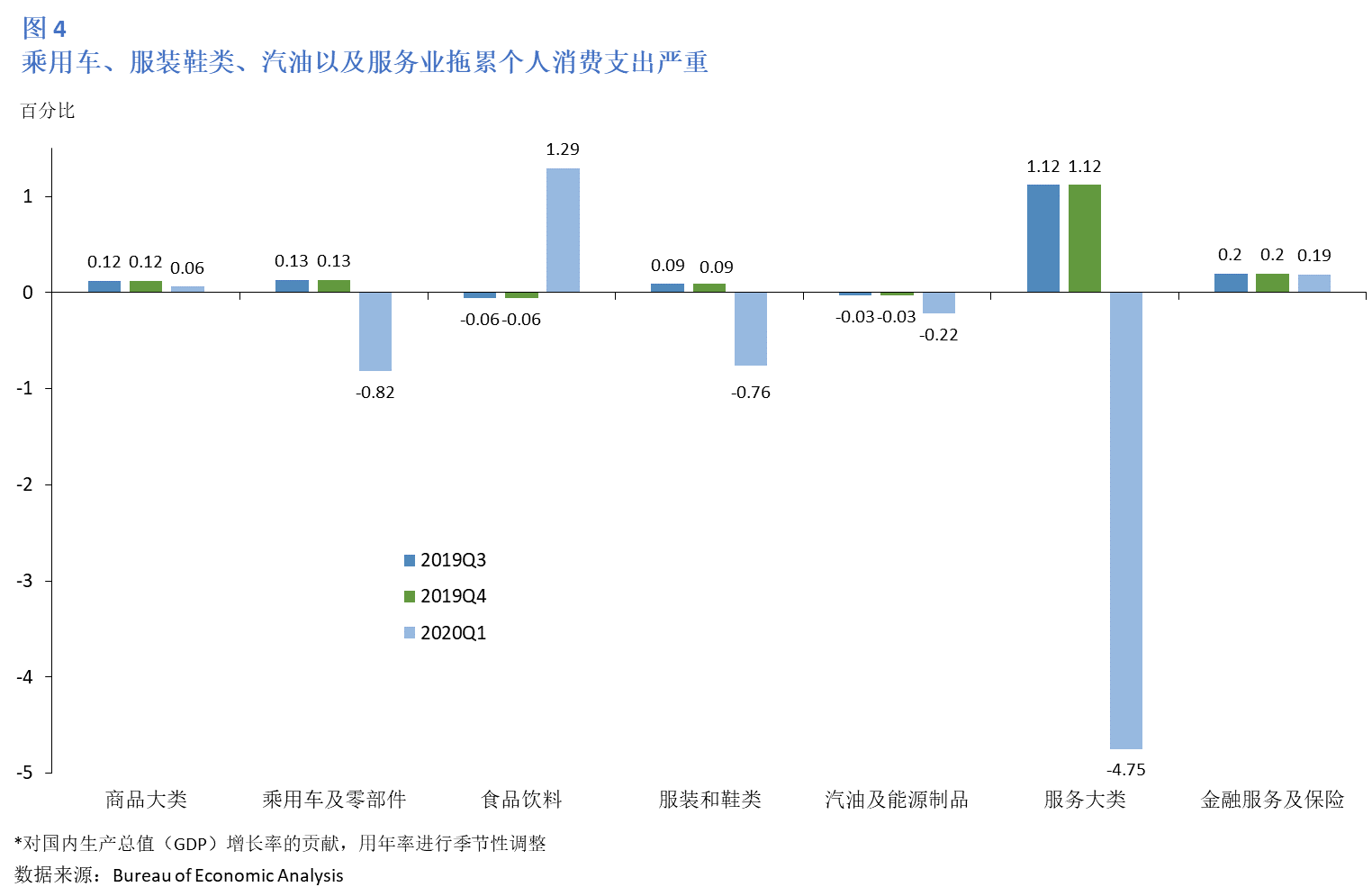

服务业在疫情中所受影响最大,也是拖累个人消费支出的最大部分(图4)。其中医疗服务业、交通运输业、娱乐业、餐饮业以及其他服务业对GDP的贡献全部为负,只有住房公用事业、金融保险业较上期变化不大。拖累个人消费支出的商品主要为乘用车、服装鞋类以及汽油能源制品,餐饮则抵消了的部分负贡献。若乐观估计疫情不会二次爆发,随着商场、餐馆、景点、医院服务的进一步开放,消费者活动半径的恢复,小额高频的服务业消费将逐渐回暖,但是汽车等大额耐用消费品的恢复或许需要更长时间。

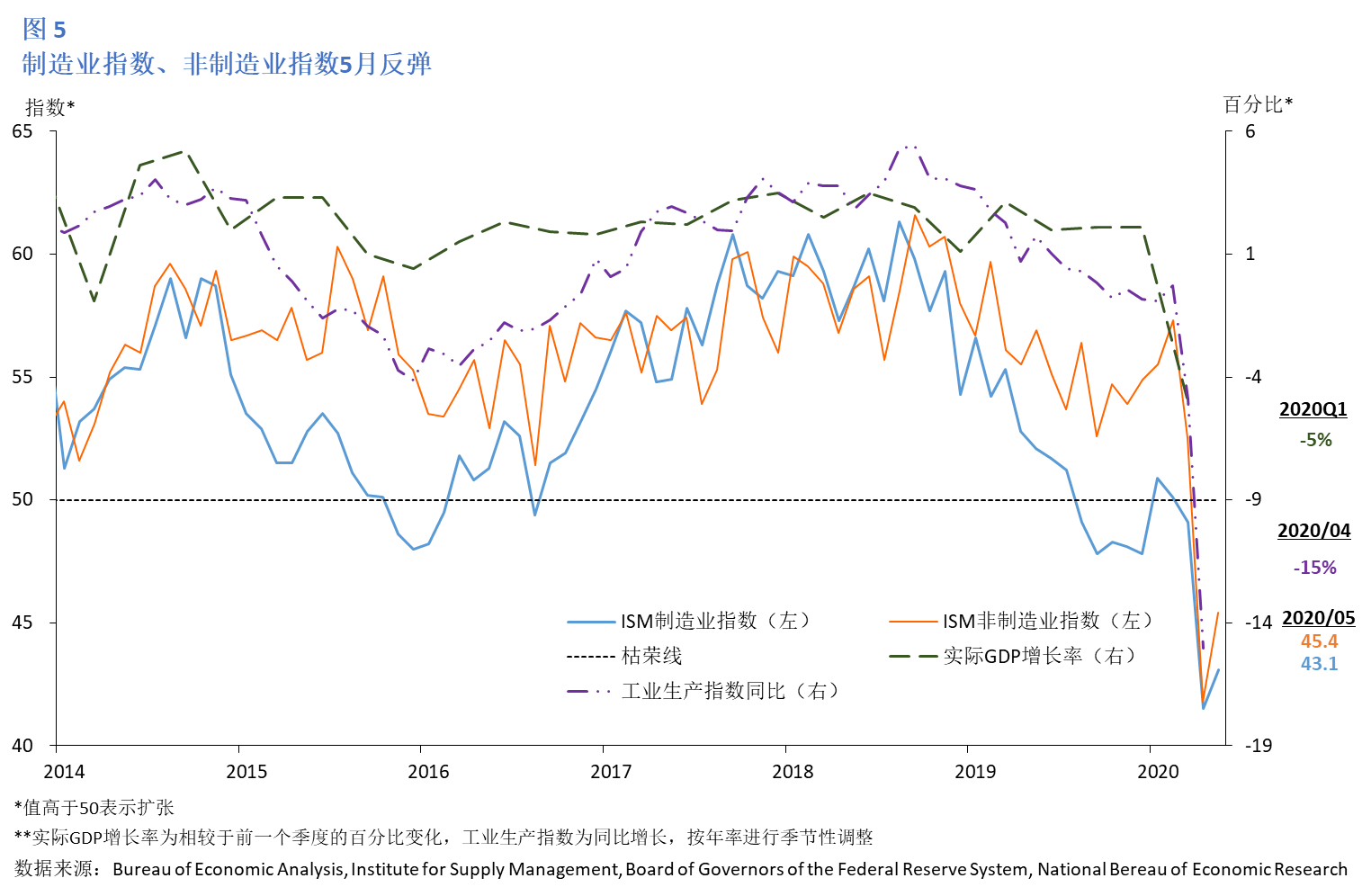

随着各州逐步复工,5月的制造业及非制造业PMI指数不出意外地触底反弹,5月指数录得43.1,较上月增加1.6个百分点,代表经济虽然处于收缩状态却有所复苏(图5)。其中新订单指数、生产指数、从业人员指数、价格指数、新出口订单指数均较上月有较大增长,增加了4.2-5.7个百分点不等。数据表明下游需求及工厂供应链产能在复苏,有受访者反映居家令的取消令汽油销售有所反弹。然而COVID-19对制造业的负面影响并未完全消除,上述指数均位于31.8-40.8个百分点不等,收房的人说下游企业(汽车制造商、建筑商、农业机械制造商、零售市场等)的不景气或尚未复工导致自己产能闲置。受访者还表示目前需求集中在消耗品而非耐用品上,因此18个行业中只有食品、饮料、烟草行业5月PMI指数在枯荣线之上。供应商交货指数持续放缓,5月读数为68(高于50意味着交货放慢),根本原因是制造商依然受工厂关闭、运输困难以及部分零部件进口困难的影响。客户库存指数并未像其他指数一样反弹,5月录得46.2,较上月减少2.6个百分点,表明制造商客户的库存水平太低,后续若需求进一步反弹,制造商可能将获得大量订单。由于缺乏需求,制造商目前难以获得足够订单,对库存品的进口也持续下滑,5月进口指数录得41.3,较上月下降1.4个百分点。非制造业PMI指数有所反弹,5月录得45.4,较上月读数高3.6个百分点。

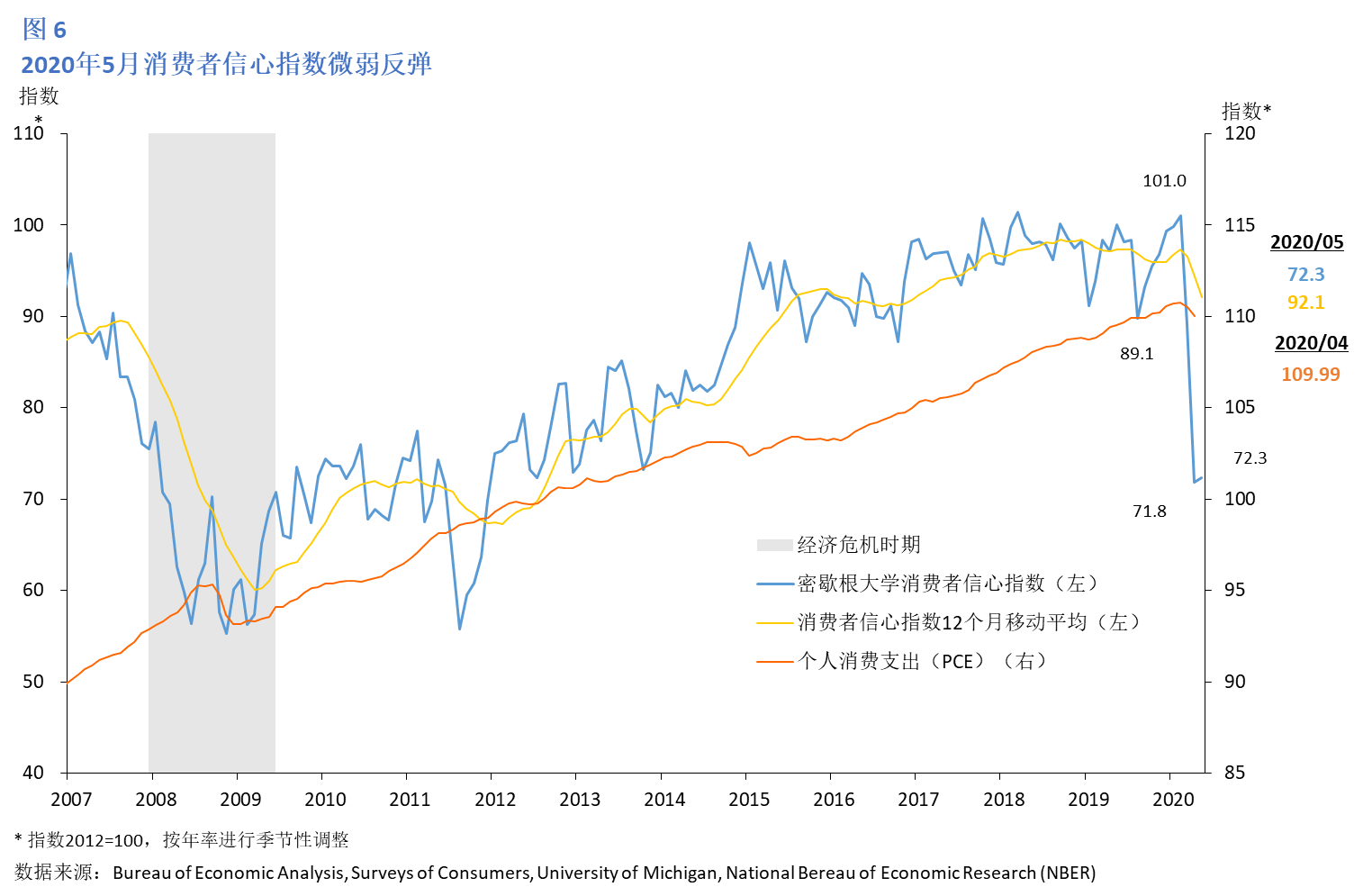

消费者信心与COVID-19感染人数情况及居家令的实施有关。美国4月份零售业销售额(去除食品)环比减少15.08%。个人消费支出(PCE)价格指数环比减少-0.47%,连续2个月下降。自3月美国疫情加重起,密歇根大学消费者信心指数急转直下(图6),4月见底,5月略微反弹0.5点。CARES法案发放的支票以及更高的失业救济金虽然能帮助低收入者缓解经济困难,但是在刺激消费上没有过大作用。许多人领到1200美元的支票后首先支付房租和账单、购买食物以及个人保险,剩下的钱被预防性储蓄起来。实际上针对个人的财政刺激对消费的影响是比较滞后的,要大范围改善人们对未来的预期、恢复消费,还需等待感染人数的持续下降以及经济实体的持续回暖。

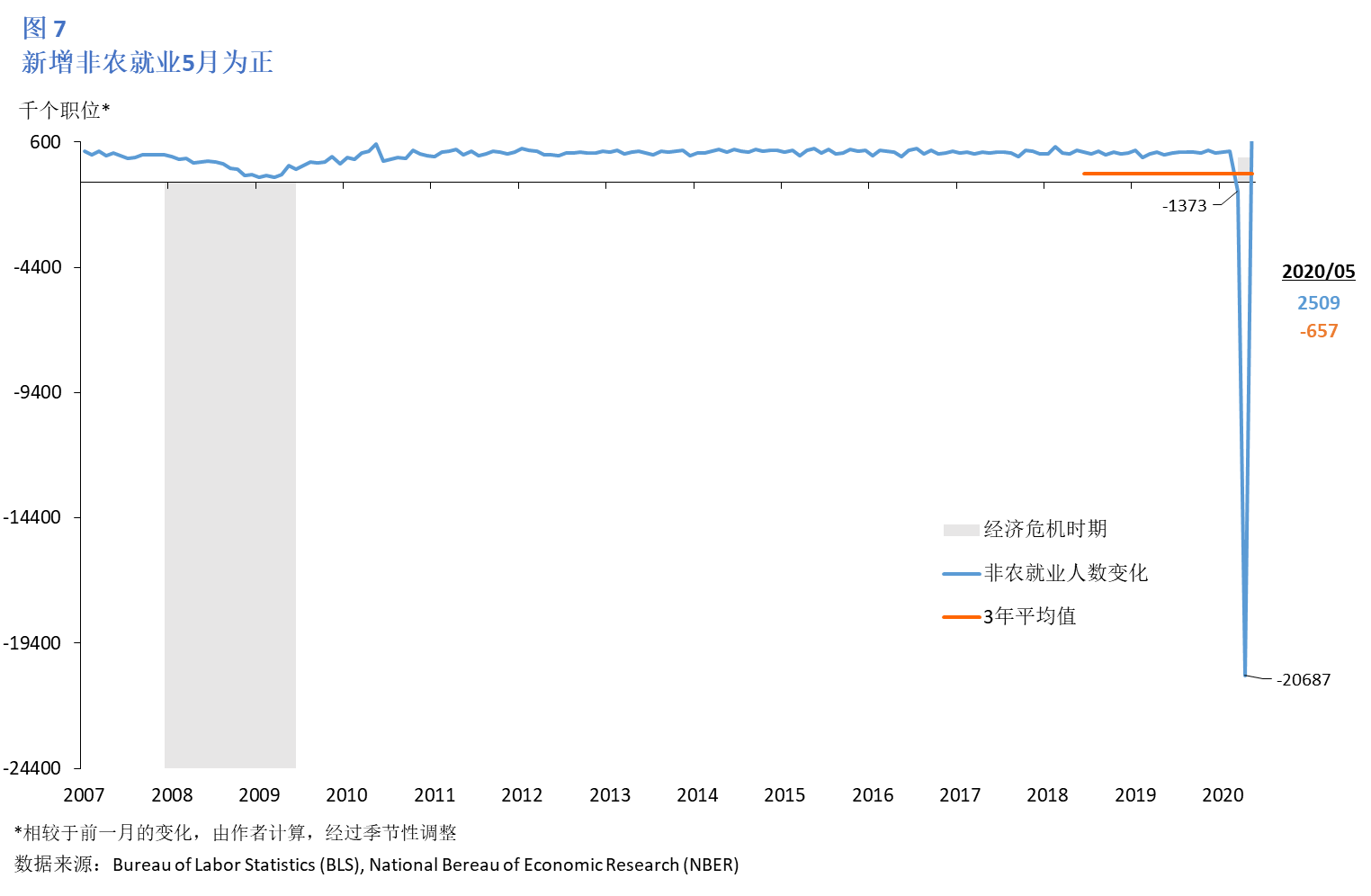

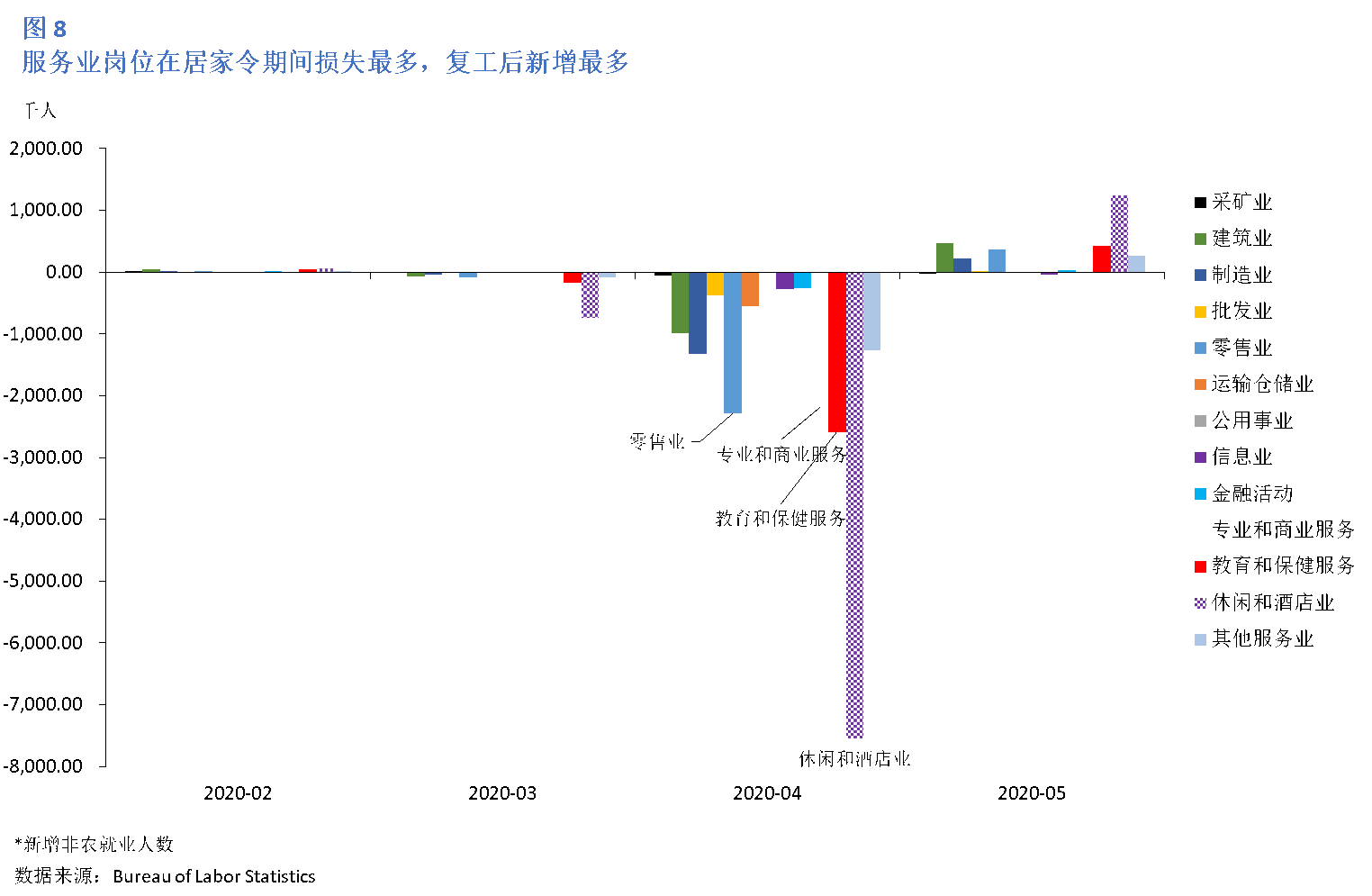

5月新增非农就业数据较上月增长了250.9万人,超出市场预期(图7),目前非农就业人数已恢复到2月份非农就业人数的87.2%。3月19日起各州逐步发布居家令,新增非农就业人数开始显现负面影响。在最广泛执行居家令的4月,新增非农就业人数触及底部(-2068.7万人),相当于13.6%的2月份非农就业岗位消失。其中居家令导致就业岗位减少最严重的行业依次为休闲酒店业、教育和保健服务业、零售业以及专业和商业服务业(图8),制造业及建筑业也丧失了大量岗位。4月27日起各州逐步复工,因此新增非农就业人数的录得正值并不违背逻辑。岗位需求复苏最快的依次为休闲酒店业、教育和保健服务业、建筑业、零售业以及制造业。批发业、运输仓储业、专业和商业服务的岗位需求复苏较慢。

5月失业率也略微下降。U-3及U-6失业率分别为13.3%和21.2%(图9),较上期分别下调1.4和1.6个百分点。5月劳动参与率略有反弹,由最低点的60.2%上升至60.8%(图10)。初次申请失业金人数也在5月大幅回落。本轮失业潮是由疫情及居家令直接引发的,并非市场需求不足、企业破产导致的,因此大部分失业者是暂时性失业(图11),企业明确告知员工若有订单或需要复工将恢复聘请。然而美国就业市场的进一步恢复情况受后续新冠疫情以及中小企业是否会大量破产的影响,目前结合美联储补充货币市场流动性及财政政策为大小企业兜底的措施来看,企业大量破产引发实质性失业潮的可能性不大。

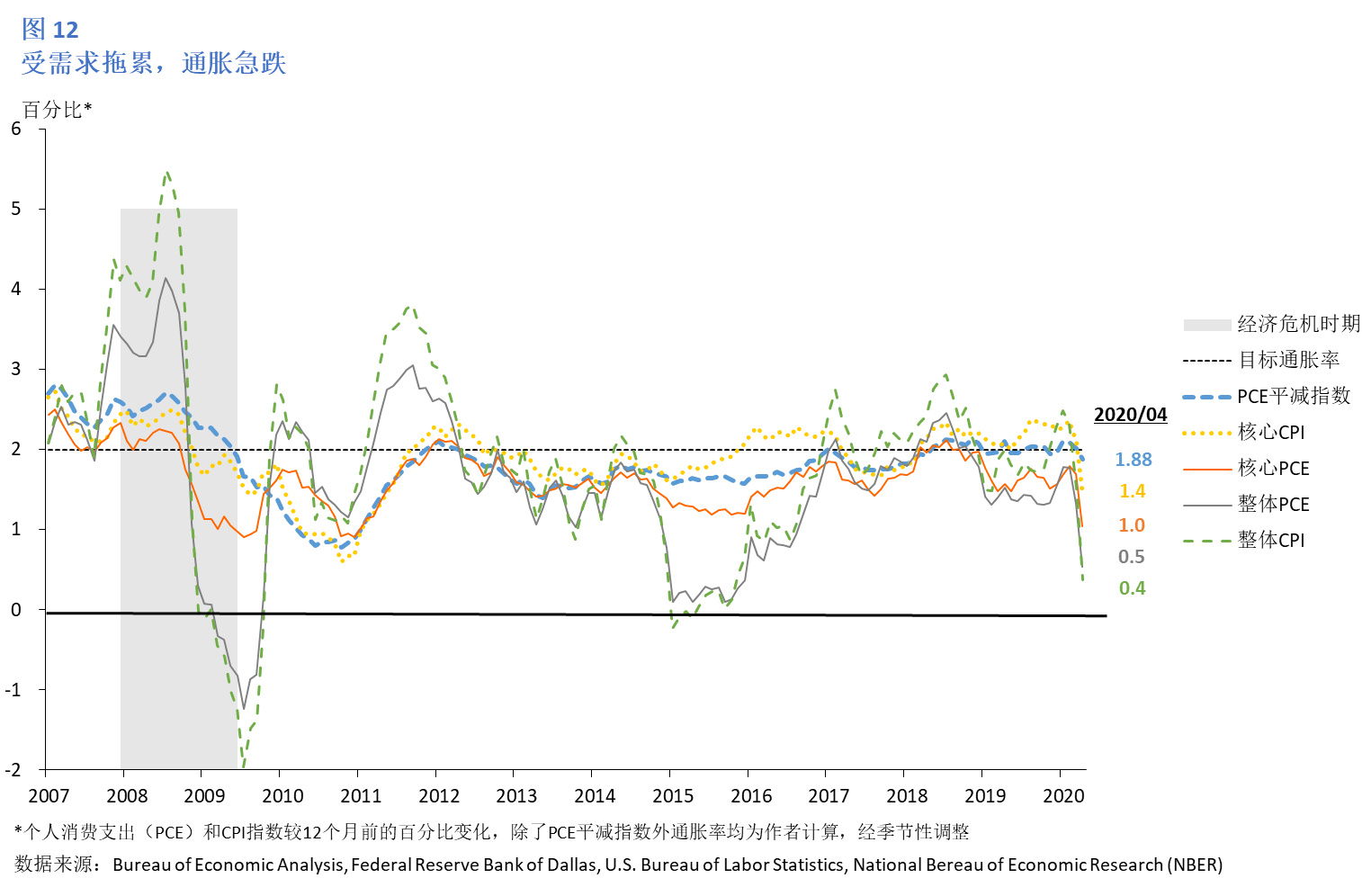

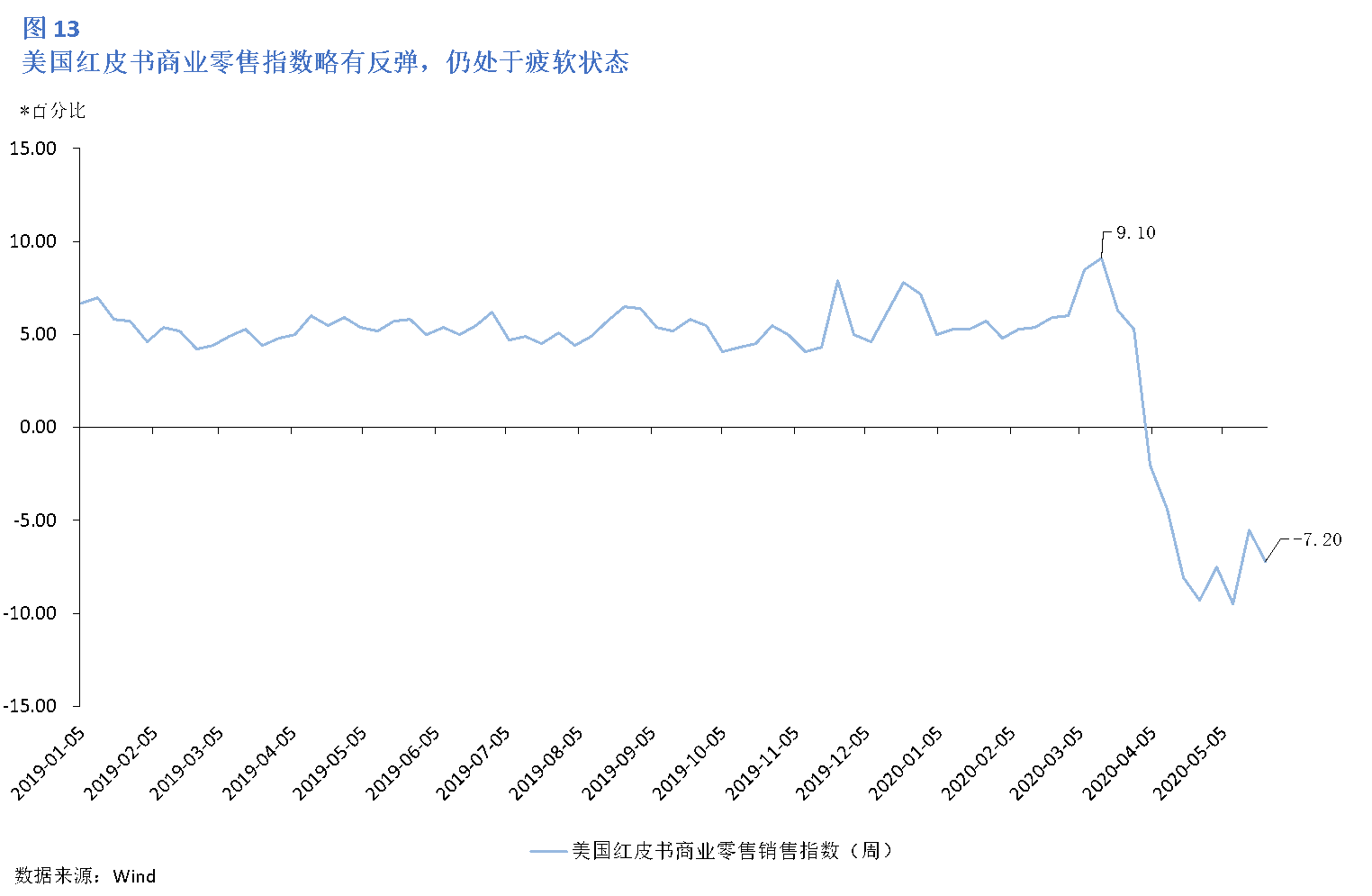

由于疫情及居家令导致需求大量减少,4月通胀急跌。个人消费支出(PCE)价格指数4月同比上涨0.5%,其中核心PCE价格指数上涨1.0%,远低于2%的目标水平。另外,4月CPI指数同比上升0.4%,不包括食品和能源的核心CPI指数上升至1.4%(图12)。低迷的通胀和经济活动的减少有关,终端需求减弱外加供应链环节的困难共同导致经济活动的减弱。美国红皮书商业零售指数(图13)显示复工后需求略有反弹,但仍处于疲软状态。

特朗普于美国时间3月27日签署美国史上最大的经济刺激法案,新冠援助、救济和经济保障法案(“Coronavirus Aid, Relief, and Economic Security Act”或“CARES ACT”)。该法案包含2万亿美元的援助,适用于受新冠疫情影响的美国个人、家庭和企业,同时包含多项降低联邦税率的条款。其中大约5600亿美元用于个人,5000亿美元用于大规模的公司,3770亿美元用于小企业,3398亿美元用于政府支出,其余金额将用于支持教育支出、公共卫生以及安全网项目(食物银行、儿童营养计划等)。下表为CARES法案的援助细则:

个人 1. 现金支付:估计总计$3,000亿美元。年收入低于$75,000的个人可以一次性获得$1,200的现金付款。年收入不超过15万美元的已婚夫妇可获得$2400的现金补助,17岁以下的未成年人将获得500美元。

2. 额外的失业金:估计总计2600亿美元,根据申请失业的人数而变化。法案扩大了申请失业金的标准,并在之前的失业金金额上增加了$500美元。将申领失业金的时限延长了13周。

5. 雇主可最多为雇员提供$5250的免税学生贷款还款福利,该笔钱无需被视为雇员的收入。

6. 要求所有私人保险计划覆盖COVID-19的治疗费用和疫苗费用,且需免费提供冠状病毒测试服务。

小企业(雇员少于500人) 1. 紧急捐赠:估计总计$100亿美元。最高可为小型公司可以提供$10,000美元的紧急资金,以支付运营成本。

2. 可免除的贷款:总计3500亿美元。为公司可以提供不超过1000万美元的贷款,用于维持工人在6月之前仍然受雇,支付工资及房租。

3. 减免现有贷款:总计170亿美元。用于为小企业偿还6个月的SBA贷款

大型企业 1. 为大公司预留了大约5000亿美元的贷款和其他资金。大公司需要偿还这些政府贷款,并接受公开披露等其他约束。

6. 为帮助员工保留工作岗位的所有企业设立可全额退还的税收抵扣,以帮助员工在休完待薪年假后仍有工作岗位返回。

事实上,该财政刺激主要起到的是为个人以及企业兜底的作用,避免企业大量破产造成更久远的经济衰退。若整体疫情不好转、经济发展形势不恢复,个人依然会进行防御性储蓄,企业依然不敢加大投资。5月4日,美国财政部配套推出二季度3万亿美元国债的发行计划,以支付联邦政府应对疫情的巨额费用。5月15日占多数的众议院也通过了该党提出的3万亿HEROES法案,内容与CARES法案大同小异,但是预计共和党占多数的参议院不会通过该法案。

自2012年起,多国为了应对经济衰退采取了大幅降息的宽货币政策,其中瑞士、瑞典、丹麦、日本和欧元区央行已长期维持负利率的货币政策。英国最近也于5月20日首次以负利率出售37.5亿英镑的三年期国债。美联储现行的联邦储备金利率范围为0-15bp,市场颇为关注美联储是否也会引入负利率。事实上美联储早期降息150bp引导扩大投资消费,后续财政部发行3万亿国债进行财政刺激的方式已经是合理的,没有必要在近期考虑使用负利率手段。

负利率并非没有副作用,执行负利率后,银行对企业/个人存款收取利息,一些银行可能遭遇存款外流,企业/个人可能将存款换成现金或别的金融资产,这可能进一步导致银行放贷的减少,导致宽松的货币政策失效。负利率也并不能完美解决刺激经济的问题,日本央行于2016年实施负利率后,虽然随后三年保持了较为温和的经济稳步的增长,但是始终难以完成2%的通胀目标。各国政府实际该做的是利用政策影响长期因素(生产率、人口、储蓄、收入分配等),长期自然利率大于0则无需考虑是不是要使用负利率的手段。

经济多个方面数据显示美国5月复工有一定的效果,经济开启了复苏的苗头,能够继续实施现有的货币政策与财政政策,静观经济后续变化。我们大家都认为美联储在6月的会议上维持联邦储备金利率不变。芝加哥商品交易所FedWatch工具6月10日预测美联储6月维持利率不变的概率为85%。

宏观金融稳定与创新研究中心负责金融稳定监管与货币政策方面的学术研究并承担政府部门委托的相关课题,为政府决策部门提供科学建议。宏观金融稳定与创新研究中心运用先进的金融理论和实践研究方法,在中国金融体制改革开放过程中的金融稳定和货币政策的科学制定领域将起到推动作用。中心面向海内外聘请优秀的全职和兼职研究人员,进行学术及政策研究工作。返回搜狐,查看更加多